Veel consumenten nemen op verschillende momenten in hun leven belangrijke financiële beslissingen die gevolgen hebben voor de lange termijn. Denk aan het afsluiten van een hypotheek of levensverzekering. Als zo’n financiële beslissing niet zo goed mogelijk wordt genomen, kan dat grote gevolgen hebben voor het financiële en mentale welzijn van consumenten. Financieel adviseurs kunnen consumenten helpen bij het maken van keuzes.

Voor het ministerie van Financiën is in het LISS panel een vragenlijst afgenomen waardoor een aantal onderzoeksvragen hierover kon worden beantwoord. De vragenlijst is door 1253 respondenten ingevuld.

Welke kenmerken bepalen of consumenten al dan niet geneigd zijn een financieel adviseur te raadplegen?

Een belangrijke vraag is of de consumenten die het meest waarschijnlijk een financieel adviseur raadplegen ook de consumenten zijn die advies het hardst nodig hebben Professioneel financieel advies lijkt vooral waardevol voor lager financieel geletterden, die financiële kennis missen. In eerdere onderzoeken werd gekeken naar de relatie tussen financiële geletterdheid (kennis) en hoeveel kans er is dat consumenten een financieel adviseur raadplegen. De resultaten zijn wisselend: sommige studies vinden als resultaat dat consumenten met beperktere financiële kennis inderdaad meer financieel advies inwinnen, terwijl andere studies laten zien dat juist consumenten met uitgebreidere financiële kennis eerder om advies vragen.

Is het niet inwinnen van financieel advies een probleem?

Wanneer iemand die weinig verstand heeft van financiële zaken geen professioneel adviseur raadpleegt bij belangrijke financiële beslissingen hoeft dat geen probleem te zijn. Het kan zijn dat die consument zich niet in een situatie bevindt waarin financieel advies nuttig is, omdat zijn/haar financiële behoeften eenvoudig zijn. Ook kan het zijn dat iemand anders binnen het huishouden, die meer verstand heeft van financiële zaken, vooral de financiële zaken regelt. Hiermee is in eerder onderzoek niet altijd rekening gehouden, in dit onderzoek doen we dat wel.

Feedback geven of iemands financiële kennis voldoende is

Uit vooronderzoek blijkt dat mensen die denken dat ze veel financiële kennis hebben –of dat nu zo is of niet– minder waarschijnlijk financieel advies inwinnen. Verder is onderzocht of zelfoverschatting kan worden tegengegaan door consumenten feedback te geven op een financiële kennistoets, en of dit zelfoverschatters dan ook stimuleert om met een financieel adviseur te praten. Dit is belangrijk omdat consumenten in veel gevallen een (wettelijk verplichte) kennis- en ervaringstoets moeten doen wanneer zij een complex en/of impactvol financieel product zonder advies willen afsluiten.

Enkele resultaten van het onderzoek

Lager financieel geletterden, die advies het hardst nodig hebben, zijn niet meer, maar ook niet minder geneigd om advies te vragen van een financieel adviseur dan hoger financieel geletterden.

- Of men financieel advies vraagt van een adviseur hangt niet af van de financiële geletterdheid, maar meer van de waarde van het financieel advies, de angst voor financieel adviseurs en hoe onzeker consumenten zich voelen bij het nemen van financiële beslissingen.

- Consumenten vinden het lastig om persoonlijke informatie te delen met een adviseur en/of zijn bang om dom gevonden te worden. Dit lijkt een belangrijke drempel te zijn om naar een financieel adviseur te gaan.

- Het idee dat het financieel advies waardevol is (omdat men verwacht dat het advies goed is en de adviseur in het belang van de klant handelt) weegt zwaarder dan het idee dat het advies duur is.

- Het geven van feedback op antwoorden op een kennistoets zorgde ervoor dat zelfoverschatting wordt tegengegaan. De respondenten, die hun eigen financiële kennis overschatten en die feedback kregen, zagen hun eigen financiële kennis minder vaak als belangrijke bron van informatie en/of advies bij een beslissing over een financieel product. Maar het zorgde er niet voor dat men eerder bereid was om een financieel adviseur te raadplegen. Zo’n toets en feedback kan dus ervoor zorgen dat men het eigen kennisniveau beter inschat, maar lijkt mensen met beperkte financiële kennis geen extra duwtje richting de financieel adviseur te geven.

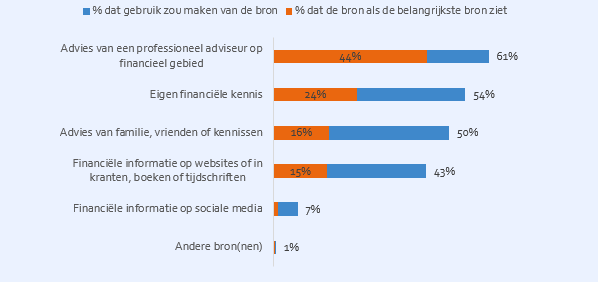

Van welke bronnen maakt u gebruik of zou u gebruik maken bij belangrijke financiële beslissingen binnen uw huishouden?

Bron afbeelding: Figuur 2.5 uit het rapport “De vraag naar financieel advies”, eindrapport Centerdata voor het ministerie van Financiën (augustus 2023)

Van alle respondenten zouden ongeveer 6 op de 10 gebruik maken van advies van een professioneel financieel adviseur. Ruim 4 op de 10 respondenten ziet de financieel adviseur als de belangrijkste bron van informatie en/of advies. Gemiddeld maakt men van 2,2 verschillende bronnen gebruik. Naast advies van een professioneel financieel adviseur worden ook de eigen financiële kennis (54%) en advies van familie, vrienden of kennissen (50%) door minimaal de helft van de respondenten genoemd. Deze bronnen worden wel veel minder vaak dan professioneel advies als de belangrijkste gezien (24% en 16%). Van de financiële informatie op sociale media zouden relatief weinig mensen gebruik maken (7%) en deze bron wordt bijna nooit als de belangrijkste gezien (1%).

Meer lezen? Hier staat het eindrapport van Centerdata over dit onderzoek.